みなさん、創業時に利用できる公的な融資制度についてご存知でしょうか?

創業を対象とした融資は金利などが優遇されている場合が多く、融資を申し込むにしても、申し込まないにしても、創業時にぜひ知っておいていただきたいことのひとつです。東京都内で創業する場合は、①日本政策金融公庫が行う創業時の融資、②自治体の創業融資制度(新宿区など)、③東京都の女性若者シニア創業サポート事業の3つの融資制度を活用することができます。今回は簡単にそれらの違いについてご紹介したいと思います。

※東京都内での創業を前提としていますが、日本政策金融公庫や自治体の創業融資制度(制度融資)は全国どこで創業する場合でも活用できる制度です。

※利率や融資制度が変更となっている場合があります。いずれの公的融資制度もその詳細については、制度を取り扱う各機関に直接お問い合わせください。

※本記事は融資の実行をお約束するものではありません。予めご了承ください。

【1】創業融資の定番・日本政策金融公庫の融資制度について

100%政府出資の政策金融機関である日本政策金融公庫が行っている融資制度です。

創業時に利用できる主な融資制度は下表のとおりになります。

(注)資金使途、返済期間、担保の有無などによって異なる利率が適用されます。具体的な金利については、日本政策金融公庫のホームページをご確認ください。

(注)資金使途、返済期間、担保の有無などによって異なる利率が適用されます。具体的な金利については、日本政策金融公庫のホームページをご確認ください。

※認定経営革新等支援機関:税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上の個人、法人、中小企業支援機関等を、経営革新等支援機関として国が認定した機関のこと。

多くの創業の場合、上記表内の3つの融資制度(①新規開業資金、②女性、若者、シニア起業家資金、③中小企業経営力強化資金)と下記の2つの特例措置等を組み合わせることで貸付利率が決まる仕組みになっています。

(1)新創業融資制度

新たに事業を始める方または事業開始後で税務申告を2期終えていない方が対象の制度です。上記の融資制度①及び②を無担保・無保証人で利用することができます。

融資限度額は3,000万円(うち運転資金1,500万円)です。

※法人の場合、代表者の個人保証も不要となります

(2)創業支援貸付利率特例制度

この制度を利用すると貸付利率が低減されます。

新たに事業を始める方または事業開始後で税務申告2期未満の方は各融資制度に定める利率から0.2%、女性または35歳未満、Uターン等地方で創業する方は各融資制度に定める利率0.3%、それぞれ低くなります。

数多くの融資制度が用意されている一方、やや制度が複雑なのも日本政策金融公庫の特徴です。創業融資については、国民生活金融公庫の時代から数多くの実績があり、融資相談会などが充実しています。他方、制度が複雑だということもあり、資金調達を検討されている方は融資相談会・各種セミナーなどの活用・参加をおすすめします。

※創業に必要な資金総額のうち、貯金などをしてご自身で準備したお金の割合

日本政策金融公庫の融資制度の詳細については、下記のURLをご参考ください。

・日本政策金融公庫のホームページ

※なお、蛇足ですが「にっぽんせいさくきんゆうこうこ」と読むのが正式な読み方のようです(「にほんせいさくきんゆうこうこ」ではない)。

【2】基礎自治体(新宿区)の制度融資について

全国の自治体で、中小企業向けの制度融資として創業融資が用意されています。中小企業向けの制度融資は比較的低金利(利子の補助により本人負担の利率が0%の自治体もあります。)で借りられ、また、自治体ごとの特徴が反映された融資の種類が用意されている場合もあります。

融資の種類、申込条件、金利などは自治体ごとにより異なりますので、インターネットで「お住いの自治体名 制度融資 創業」などをキーワードにした検索や、直接自治体へお問い合せされてはいかがでしょうか。

新宿区の中小企業向け制度融資(創業資金融資)について

新宿区内で創業する方、創業後5年未満の方に運転資金又は設備資金の融資をあっせんする制度です。

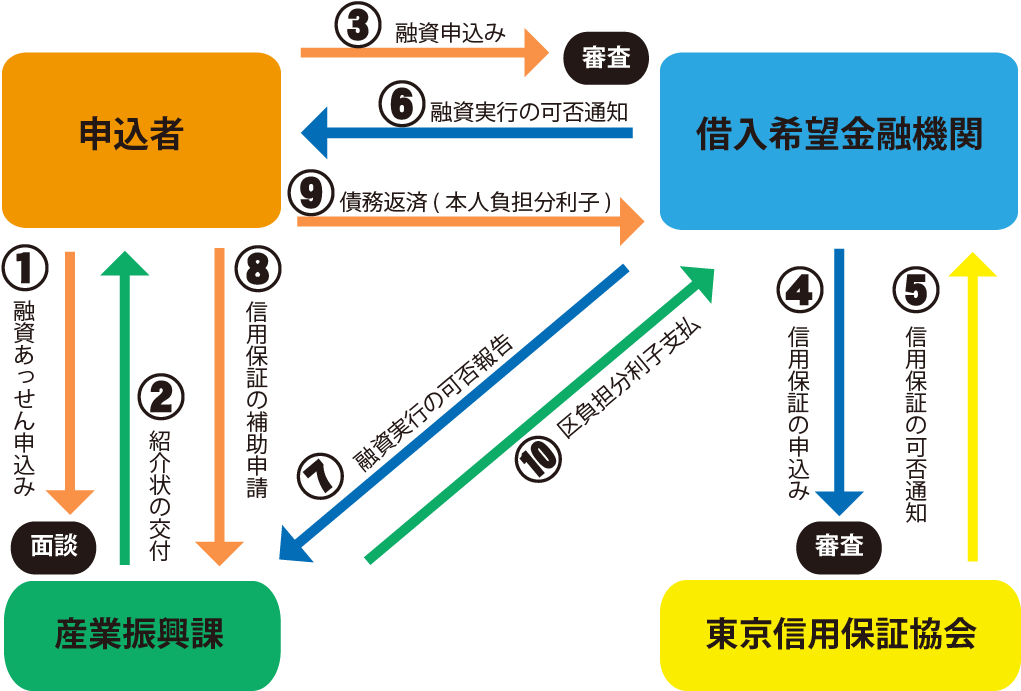

【利用の流れ】

利用の流れは下図のとおりです。融資を希望される方は、新宿区文化観光産業部産業振興課へ「融資あっせん申し込み」をされることで、融資の手続きが開始となります。

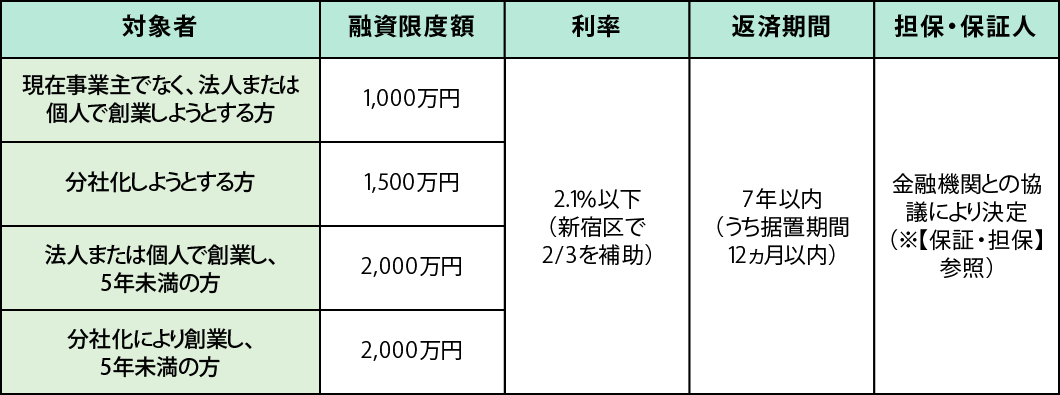

【対象】

新宿区内で創業する方、創業後5年未満の方。法人の場合は本店(営業の本拠)と本店登記を区内の同一所在地に置くこと、個人の場合は事業所(営業の本拠)を区内に置くこと(区内在住1年以上の場合は東京都内の創業も可)が必要です。

なお、他にも東京信用保証協会の保証対象業種の事業を営んでいることや、住民税に滞納がないことなどの要件があります。

【利率】

貸付利率は2.1%以下ですが、区が利子の3分の2を補助するため、本人負担は0.7%以下となります。

※劇団、劇場、テレビ番組制作、映像制作、楽器製造などの文化創造産業による創業や、区長の認める商店会に加入又は加入の申込をしている方の創業の場合は利子の補助率が0.2%加算されます。

【貸付限度額】

【保証・担保】

融資の貸付にあたって金融機関とご本人とで保証・担保の有無を協議することとなります。不動産担保、連帯保証人による保証、保証協会による保証などの保証・担保を付けることもあれば、保証・担保を付けずに貸付が行われることもあります。なお、東京信用保証協会の利用時には信用保証料の負担が必要です。その場合は支払った信用保証料の1/2(上限26万円)が新宿区から補助されます。

※無担保、連帯保証人なしで、保証協会の保証をつけるケースが多いようです。

東京都中小企業振興公社が実施する「創業助成事業」の申請要件の1つに、「東京都中小企業制度融資(創業融資)又は都内区市町村が実施する中小企業制 度融資のうち創業者を対象とした東京信用保証協会の保証付き制度融資を利用している者」とあるため、同助成金に申請できる要件の1つを満たすことになります。

その他の申請用件については、「創業助成事業(詳細はこちら)」の募集要項をご確認ください。

(例:飲食店の場合、保健所の営業許可を先に取得する必要があります)

この他にも区内で、区長の認める商店会、商店街振興組合の区域内にある空き店舗(1か月以上商業活動を行っていない店舗・事務所)を借りて、創業しようとする方や、新たな店舗を出店する方を対象とした「商店街空き店舗活用支援資金(空借)融資制度」もあります。

自治体ごとにエリアの特徴が反映された融資制度が用意されている場合もありますので、気になる方は自治体へお問い合せされてはいかがでしょうか。

新宿区の制度融資の詳細については、下記のURLをご参考ください。

・新宿区のホームページ(創業支援融資制度~新宿区中小企業向け制度融資~)

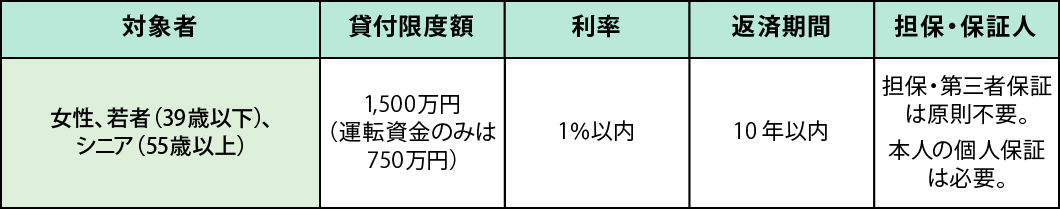

【3】東京都が行う女性・若者・シニア創業サポート事業について

東京都が東京都信用金庫協会と東京都信用組合協会を通じて、融資の原資を都内の信用金庫や信用組合などに預けて、創業の計画のある方や創業5年未満の方(代表者)に有利な条件での融資を実行する制度です。平成26年にはじまった融資制度で、徐々に認知も広がってきています。

東京都から指定を受けた地域創業アドバイザーから融資申込みに必要な事業計画書作成や融資後の経営サポートなどが受けられるなど、他の2つの融資制度とは異なる特徴があります。

女性・若者・シニア創業サポート事業の詳細については、下記のURLをご参考ください。

・女性・若者・シニア創業サポート事業のホームページ

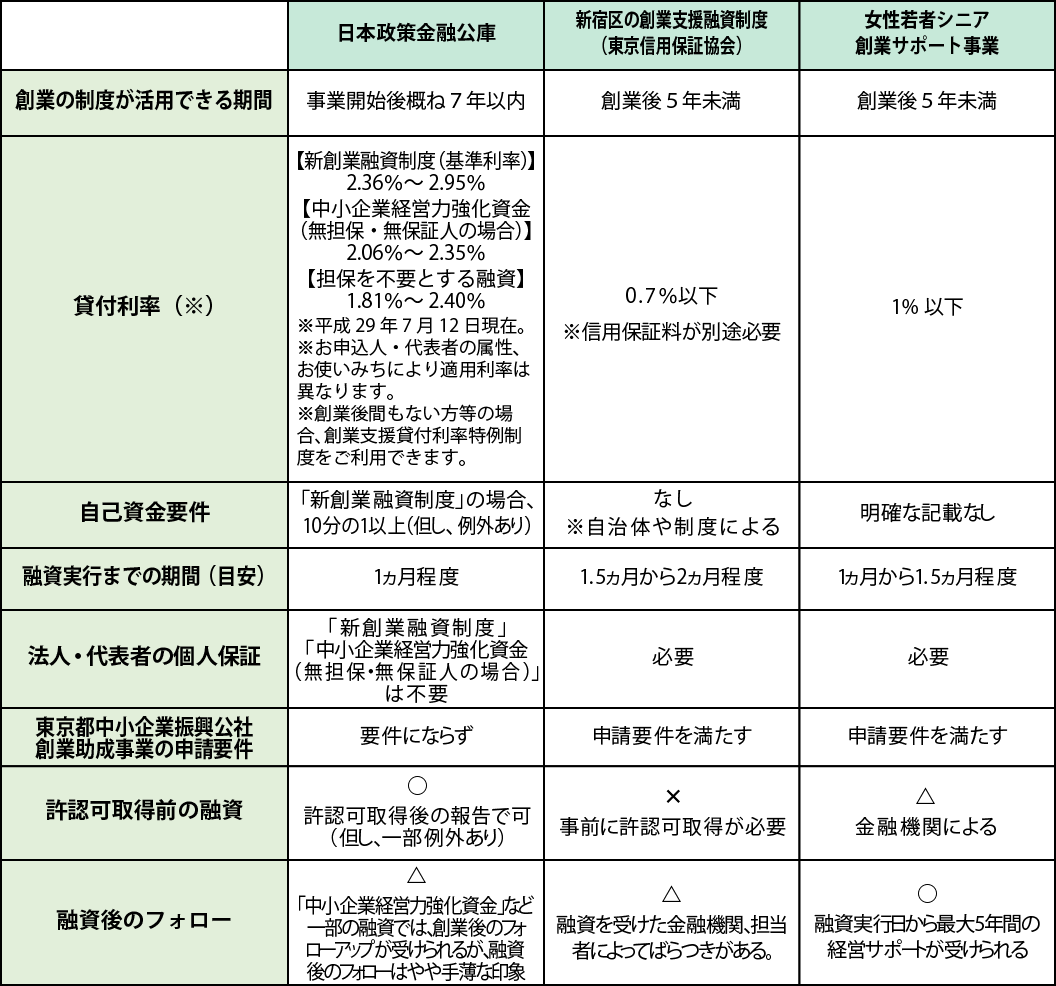

【4】やっぱりわかりにくいので、比較表にしてみました

これまでご紹介してきた「都内で創業する際に活用できる3つ融資制度」の比較を簡単に下表にまとめました。融資を検討されている方は、検討材料のひとつとしてご活用いただけますと幸いです。

【5】さいごに

創業時に活用できる3つの公的融資制度をここまで簡単にご紹介してきました。最近では、①日本政策金融公庫と②地域金融機関である信用金庫や信用組合から、同時に融資を受ける「協調融資」も増えてきています。金融機関同士が連携することで、多額の資金需要にも対応し、創業者をサポートする体制がつくられています。

※「協調融資」の取り組みは、全ての信用金庫や信用組合で実施している訳ではありませんので、ご注意ください。

「簡単に」とは言っても、分かりにくい部分もあるかと思いますので、独自の見解とこれまでの経験などをもとに一覧にしてみました。融資は個別の事案により、状況が変わることがありますので、あくまでご参考程度にしていただけますと幸いです。それぞれの特徴を理解して、公的融資をご活用ください。それでは皆さんの事業が益々発展しますよう祈念いたしております!

※3つの融資制度をテーマにしたセミナーを平成29年9月2日(土)に開催します!こちらもぜひご活用ください。

創業セミナー「創業融資のすべて」の告知ページ

テキスト:小松奈央、編集・文責:田中健一朗